Free-float (англ. «свободно плавающие») — это акции, находящиеся в свободном обращении на фондовой бирже.

Как определяется их число? Согласно расчетам Московской биржи — путем вычитания из общего количества акций эмитента тех, которые не находятся в свободном обращении, так как принадлежат:

-

государственным организациям (ЦБ РФ, правительство);

-

эмитенту акций и его дочерним компаниям;

-

третьим лицам в обременении (залог, арест);

-

менеджменту компании и аффилированным лицам;

-

лицам с пакетом акций в 5% и более от всего объема, за исключением депозитариев или институциональных портфельных инвесторов.

Что такое коэффициент free-float?

Это отношение количества акций в свободном обращении к общему числу акций эмитента. Его значения Московская биржа пересчитывает каждый день и публикует на своем сайте. Однако там есть данные только для акций 1 и 2 уровня листинга. Для компаний 3 уровня листинга можно воспользоваться данными Investfunds либо Smart-lab.

Чем опасен низкий коэффициент free-float?

Чем больше коэффициент free-float, тем более ликвидными считаются акции компании. Если они низколиквидные, то продажа крупных пакетов акций может сильно повлиять на их котировки.

А ещё низкий free-float означает, что акции подвержены «разгонам», то есть созданию искусственного спроса с целью резкого повышения котировок, до 100% и более.

На 10 февраля 2022 года топ-10 эмитентов с наименьшим коэффициентом free-float выглядит так:

| Компания | Тикер | Коэффициент free-float, % |

| Россети Сибирь | MRKS | 4% |

| КАМАЗ | KMAZ | 4% |

| Трубная Металлургическая Компания | TRMK | 4% |

| Аптечная сеть 36,6 | APTK | 6% |

| Акрон | AKRN | 6% |

| Распадская | RASP | 9% |

| Корпорация ВСМПО-АВИСМА | VSMO | 9% |

| Россети Московский регион | MSRS | 10% |

| Группа компаний Самолет | SMLT | 10% |

Рис. 1. Компании Московской Биржи с самым низким коэффициентом free-float, источник: Free-float Московской биржи

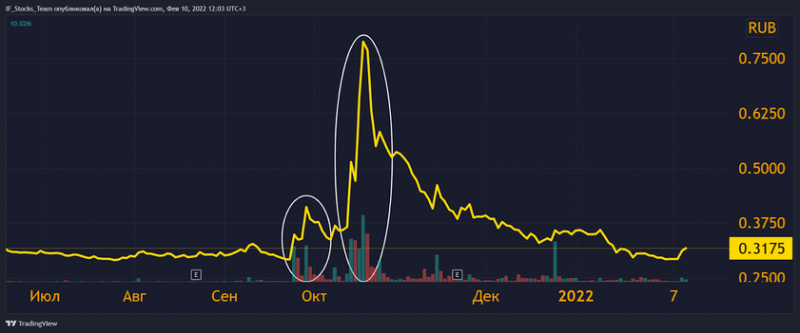

«Разгон» акций хорошо виден графике Россети Сибирь (MRKS). В конце сентября 2021 года её бумаги за неделю выросли в цене на 42%, причём объёмы торгов увеличились в несколько раз при отсутствии каких-либо новостей. В следующем месяце история повторилась: акции за неделю подорожали на 100%, но потом быстро упали.

Рис. 2 Динамика акций Россети Сибирь, источник: TradingView

Подобную ситуацию мы можем увидеть и с акциями Россети Московский регион (MSRS): коэффициент free-float равен всего 10%. В итоге они в начале прошлого года за пару дней выросли на 10%, а потом точно так же упали ещё на большую величину.

Рис. 3 Динамика акций Россети Московский регион, источник: TradingView

Кроме того, у компаний с низким коэффициентом free-float акционеры-миноритарии имеют меньше прав по сравнению с владельцами крупных пакетов (мажоритариями). Например, последние могут проголосовать за отмену выплаты дивидендов в сторону увеличения капитальных затрат, с чем миноритарии вынуждены будут согласиться.

Также возможен риск принудительного выкупа бумаг, если акционеру принадлежит более 95% акций компании. Поэтому перед инвестициями в компанию нужно изучить структуру акционеров. Чем больше из них не аффилированы друг с другом, тем меньше риск.

Компания может увеличить объем свободно обращающихся акций путем продажи части своих пакетов с помощью SPO, как это сделала Русагро (AGRO). Одна из целей — повышение ликвидности акций, благодаря чему компания может попасть в расчет индекса MSCI Russia, на основе которого пассивные фонды осуществляют свои инвестиции. Для фондов низкий коэффициент free-float служит препятствием для вложений в компанию.

В чём плюсы низкого free-float?

Такие акции обходят стороной инвестиционные фонды, из-за чего компании с отличными финансовыми показателями могут стоить недорого. Например, это Газпромнефть (SIBN) с коэффициентом free-float на уровне 5%.

Аналитик Илья Филиппов, редактор Никита Марычев.

InvestFuture.ru

Спасибо за интерес к публикации на сайте!